Kata 2020 – menni, vagy maradni?

Kata mostanáig

2013 óta választható a kisadózó vállalkozások tételes adója, közismert nevén a kata. Bevezetésével létrejött egy olyan adónem, ami egyszerű, átlátható, könnyen tervezhető, akár vállalkozásbarátnak is nevezhető. Az ezt választók havi 25, vagy 50 ezer forint havi kata, és az iparűzési adó megfizetésével gyakorlatilag minden adófizetési kötelezettségüket letudták.

Ehhez hozzájött még a kata kezdetben 6, majd 12 millió forintos bevételi értékhatára feletti eső árbevételt terhelő, 40%-os plusz adó. Bár a katások jelentős része alanyi áfamentes, ha nem azok, esetleg van közösségi beszerzésük, vagy eladásuk, akkor az áfával is foglalkozni kell, és az is jelenthet további fizetési kötelezettséget. Ennek nyilvántartását egyszerűen meg tudod oldani. A profi, online számlázás katásoknak most már a legkisebb vállalkozások számára is elérhető.

Ezzel együtt -2019-ig biztosan- nagyon sok vállalkozásnak a kata még a bevételi értékhatár átlépésével együtt is egy kedvező lehetőség. Reméljük, ez így is marad. A 2021. től érvényes változásokról itt olvashatsz: KATA kalkulátor 2021

Kata - mire gondolhatott a költő?

Évek, ha nem évtizedek óta a mindenkori vezetés által hangoztatott cél úgymond a gazdaság kifehérítése. A kata, az egy-két, kétségkívül létező kiskapujával együtt is végre egy, ebbe az irányba tett, nem csak kommunikációban létező lépés volt.

Hiszen egyszerűségével, alacsony mértékével segítette azokat, akik eddig a szürke zóna határán egyensúlyozva próbáltak vállalkozni. A havi 50 ezer forint megfizetésével legális forrásból származó, szabadon elkölthető jövedelmehez jutottak, legalább is eddig.

Kata, vagy munkaviszony

Már a kata bevezetésénél felmerült, hogy sokan valójában adóelkerülésre, munkaviszony leplezésére fogják alkalmazni. Nem véletlen került a kisadózókról szóló törvény szövegébe az a bizonyos munkaviszonytól történő elhatárolás.

Mi ennek a lényege?

Ahogy említettem, a kata mértéke szinte ösztönöz arra, hogy akit csak lehet, az eddigi munkaviszony helyett inkább katás vállalkozóként foglalkoztassanak tovább. Ami annyiban érthető, ha valakinek alkalmazottként szeretnél 300 ezer forint nettó fizetést adni, az neked kb. havi 550 ezer forintodban lesz. Katásként ugyanez 350.000, ami nagyon nem mindegy.

Éppen ezért a törvény felsorol 7 pontot, melyek alapján egy ellenőrzés során munkaviszony vélelmezhető. Amennyiben a vállalkozó ebből a vélelemből legalább kettőt megdönt, akkor nem beszélhetünk munkaviszonyról.

Ezt a 7 pontot a 2012. évi CXLVII. törvény 14. § tartalmazza. A lényege, amennyiben az adott tevékenységet a megbízott saját időbeosztása szerint, saját eszközeivel végzi úgy, hogy munkája fölött a megbízónak nincs közvetlen utasítási joga, akkor biztosan nem beszélhetünk munkaviszonyról.

Kata Tanoda - online tanfolyam katás vállalkozóknak

Kata 2020-tól

A múlt héten bombaként robbant a hír, hogy a kata drasztikus szigorítását tervezik. Ez egy pénzügyminisztériumből kikerült anyagból derült ki, amit aztán kormányszinten cáfoltak.

Nincs változás (még) a katában, azaz nem szavazták meg a Pénzügyminisztériumból kikerült tervezetet (szerencsére).

Pontosabban annyit mondtak, hogy „Az ágazati szereplők észrevételei szerint egyes nagyobb cégek kijátsszák a szabályokat, és visszaélésszerűen alkalmazzák a katát, vállalkozói státuszba kényszerítve az alkalmazottaikat.

Ez hátrányt okoz a munkavállalóknak, ugyanis kisebb ellátásra szereznek jogosultságot, míg az őket illegálisan katásként alkalmazó nagyvállalat torzítja a piaci versenyt, és sérti a tisztességes szereplők érdekeit is.”

(Forrás: index.hu)

Tény, hogy az eddig elhangzottak még csak törvényalkotói elképzelések. Ugyanakkor az is tény, hogy szakmai körökből érkező jelzések alapján a NAV megkezdte a katás vállalkozások célzott ellenőrzését, sok esetben –fogalmazzunk úgy- a saját szája íze szerint értelmezve az eljárásra vonatkozó törvényeket.

Pontosan miről is van szó?

A lényeg itt ovasható Ruszin Zsolt, a Magyar Könyvelők Országos Egyesülete alelnökének múlt héten közzétett Facebook-posztjában: https://www.facebook.com/mkoe.hirek/photos/a.197509530267468/2795006010517794/?type=3&theater

Eszerint a legfontosabb, a PM munkaanyaga által tervezett szigorítások:

- A munkaviszony vélelmének megdöntéséhez a kisadózó vállalkozónak az eddig 2 helyett 4 pontot kell bizonyítania

- 2020-tól mindenkinek csak egy katás jogviszonya lehet. Vagyis megszűnik a lehetősége annak, hogy valaki egyidejűleg katás betéti társaság kültagja, és mellette katás egyéni vállalkozó legyen.

- Hiába a jelenleg 12 millió forintos bevételi értékhatár, ha valakinek a bevétele legalább 50%-ban egy megbízótól származik, és a legalább a mindenkori minimálbér 250%-át számlázza ki, akkor az innen származó bevétel esetén már évi 6 millió forinttól kezdőden meg kell fizetni a 40% különadót.

- Ha valaki kisadózóként olyan megbízónak állít ki számlát, akinél korábban munkaviszonyban dolgozott, a kiszámlázott összeget a minimálbér feletti részét automatikusan 40% adó terhelné, amit a kifizetőnek kellene levonni, és befizetni.

Mit jelentene mindez a gyakorlatban?

Az már első olvasatra nem kérdés, amennyiben ezeket a javaslatokat elfogadják, oda a kata egyszerűsége, és az intézkedés rengeteg katázót hátrányosan érint majd. Hiszen pl. rengeteg programozó, nyelvtanár, rendszergazda, szövegíró, stb. dolgozik úgy, hogy egy nagy ügyfél mellett vállal kisebb megbízásokat.

Eddig annyi dolga volt, hogy ügyfelet szerezzen, elvégezze a munkát, majd a havi kata befizetése után eltegye a megmaradt bevételt. Ha valamennyivel túl is lépte a bevételi értékhatárt, a plusz adó befizetésén túl más dolga akkor sem különösebben volt, hiszen a szolgáltatókra jellemző költséghányad okán kb. mindegy volt, mennyi a havi kiadása.

A nyilvánvaló anyagi hátrány mellett mostantól katásként is el kell kezdeni odafigyelni arra, hogy a vállalkozásnak milyen költségei merülnek fel, hiszen lehet, hogy az első hallásra jó ötletnek tűnő kata most már még sem lesz az.

Ez a lépés szintén nagyon rosszul érintheti az eddig evázókat is. Az EVA (Egyszerűsített Vállalkozói Adó) szintén egy alapvetően bevétel alapú, előre meghatározott mértékú adóval terhelt adózási forma volt. Főleg azoknak érte meg, akiknek ugyan kevés költségük volt, de bevételük jóval a kata értékhatára fölött mozgott. Ez az adónem 2019 végével megszűnik, akik eszerint adóztak, 2020-tól másfajta adózás alá kell áttérjenek. Jelentős részüknek a kata megoldást jelenthet. Feltéve, hogy az említett változások nem lépnek életbe.

És akkor még nem beszéltünk az immáron kettő helyett 4 megdönteni szükséges vélelemről. Arról, hogy ez a bizonyítási kényszer milyen plusz szerződéses, és egyéb kötelezettséget ró a vállalkozóra (amiben megbízója vagy partner, vagy nem), és a hatóság ezeket mennyire fogja akceptálni. Ez szintén nem fogja megkönnyíteni a tervezhetőséget, és a kiszámíthatóságot egy vállalkozás életében. Cserébe borítékolható, hogy aki csak teheti, elkezd alternatív megoldásokat keresni, és nem biztos, hogy ezeket teljes egészében legális keretek között találja majd meg.

Mivel sokakat érintő témáról van szó, folyamatosan nyomon követjük az eseményeket.

Ha azonnal, első kézből, hiteles forrásból szeretnél értesülni a téged is érintő változásokról, kattints, és iratkozz fel hírlevelünkre!

Kata 2020 után – ezt tedd, ha nem akarsz 40%-kal kevesebbet keresni

Bevétel, költség és profit

Katásként eddig egyszerű volt az életed. Bevételedből kifizetted a havi katát, rendezted vállalkozásod többi költségét, és ami megmaradt, az tisztán a tiéd volt: ez volt vállalkozásod profitja. Vállalkozóként bevételed egy részét biztosan arra fordítod, hogy bizniszed működjön: az erre fordított összeget nevezzük költséghányadnak. Eddig, ha katásként nem lépted át az évi 12 milliós árbevételt, kb. mindegy volt, mennyi költséggel működsz.

Ökölszabályként elég volt annyit megjegyezned, hogy átlépés esetén kb. 60% költséghányad az a határ, ahol szinte biztos, hogy érdemes volt azonnal tételes költségelszámolás alá átmenned. Írtam is róla egy blogbejegyzést, itt éred el: https://vallalkozas-okosan.blog.hu/2019/10/28/mitoszok_helyett_tenyek_kata_vagy_kft

Ebben a blogbejegyzésben 3 példán keresztül, táblázatokkal szemléltetve vezettem le, adott költséghányad esetén meddig érdemes kata alatt maradnod.

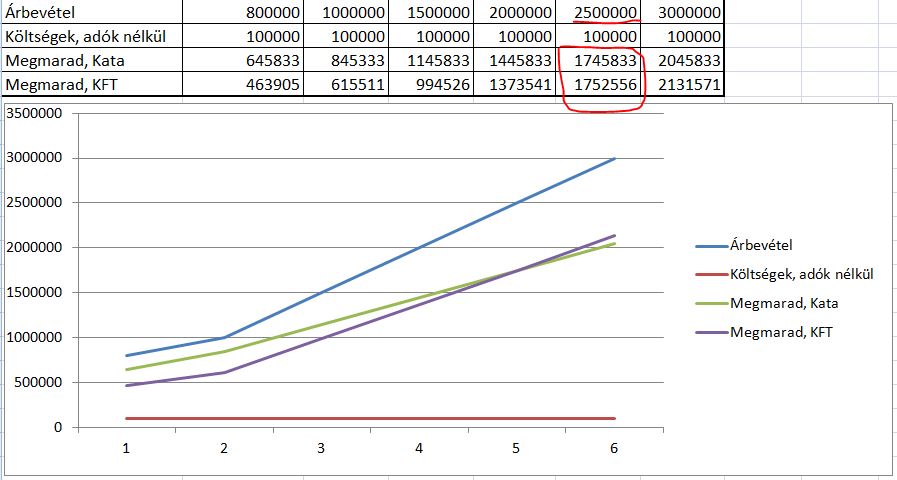

Ez a grafikon az említett blogbehegyzésből való, az ott lévő 3 példa egyike. Példánkban egy informatikus szerepel, akinek az adókon kívül havi 100.000 forint fix költsége van. A táblázatból kiderül, még havi 2.000.000 forintos bevétel esetén is jobban jár katásként. Ez jövőre változhat. Ha érintett vagy, számolnod kell, hogyan jársz a legjobban.

Szóval eddig, ha 12 millió alatt maradtál, ezzel nem különösebben kellett bajlódnod. Ha a változások életbe lépnek, és érintett vagy (azaz bevételed több, mint 50%-a egyetlen megbízótól érkezik), akkor bizony indulhat a matek, hogyan jársz a legjobban.

Kata helyett – így kereshetsz annyit, mint eddig

Ha elüldöznek, kata helyett a következőket választhatod: tételes költségelszámolás szerinti adózás, kisvállalkozói adó (KIVA) és átalányadózás. Nézzük, ki kicsoda, melyik mit jelent.

Tételes költségelszámolás szerinti adózás – megszerzett bevételedet csökkentik a felmerült költségeid, ez lesz a nyereségadód alapja. Ez után 9%-ot fizetsz. Fizetned kell még iparűzési adót is. Ebben az esetben saját magad után személyi jövedelemadót, és járulékokat is fizetned kell, vagyis jó sok hivatalos kiadás terheli bevételedet.

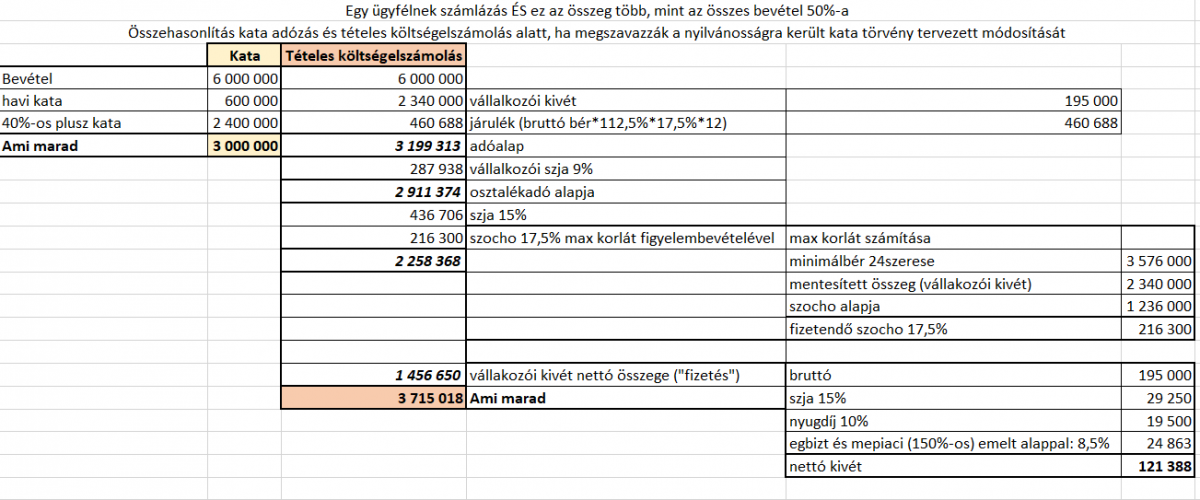

Készítettünk egy összehasonlító táblázatot, itt van:

Ebben a példában azt láthatod, mennyi marad a zsebedben katásként, illetve normál adózás esetén, ha a nettó árbevételed éves 6 millió forint, és ez egy ügyféltől származik úgy, meghaladja bevételd 50%-át. Igen, jól látod: ha a tervezett módosításokat megszavazzák, az kata alatt pontosan 50% elvonást jelent majd.

Ez a példa főállásra vonatkozik, és egyéb költségeket az egyszerűség okán nem vettünk figyelembe. Ahhoz, hogy pontos képet kapj, mostantól azokkal is kőkeményen számolnod kell, ha jövőre nem akarsz ugyanannyi munkával sokkal kevesebbet keresni. A sokkal kevesebb -példánknál maradva- 5.400.000 helyett 3 millió. Ami közel 2,5 millió mínusz. Nem hangzik jól, igaz?

KIVA – Kisvállalati adó. A kiva egy eléggé bonyolultan számítható adónem. Az alapja az adózó pénzforgalmi szemléletű eredményének, és a személyi jellegű kifizetéseinek az összege. Mértéke jelenleg 13%, megfizetésével kiváltod a társasági adót, a szociális hozzájárulási adót, és a szakképzési hozzájárulást. Általában annak éri meg, aki nem túl magas költséghányad mellett szeretne magának, vagy munkatársainak magas fizetést adni.

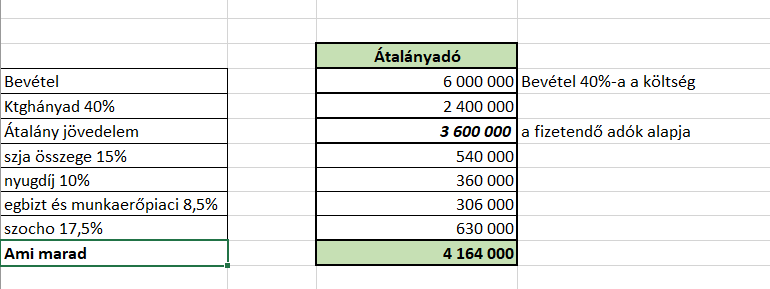

Átalányadó – egyéni vállalkozóként választhatod. Bevételi értékhatára jelenleg évi 15 millió forint. A lényege, hogy nem kell számlákat gyűjtened, alapesetben bevételed 60%-a az adóalap. Ez után kell szja-t, és járulékokat fizetned.

Ez a táblázat azt mutatja meg, mi a helyzet átalányadó alatt éves nettó 6 millió forint bevételnél. Eszerint jobb akár a katánál, akár a tételes költségelszámolásnál.

Ha főállásban vállalkozol, és költséghányadod alacsony (40% alatt van), főleg akkor lehet jó választás. Ahogy a megfelelő választás mindegyik említett adónem esetében, itt is minden azon múlik, milyen költséghányaddal, és főállásban, vagy mellékállásban vállakozol.

Ha a tervezett változások életbe lépnek, és érintenek téged, akkor egy-két óra tervezésen pár százezer, vagy millió forintod múlik. Rajtad múlik, megteszed-e.

Kata 2020 - álom, vagy rémálom?

Hangsúlyozva, hogy egyelőre csak munkaanyagról, ha úgy tetszik, tervezetről van szó, ha jelen formájában elfogadásra kerül, a kata sokak számára válhat rémálommá. Ez sajnos akkor is igaz, ha cserébe, ahogy volt rá némi bizonytalan utalás, a kata értékhatárát esetleg megemelik.

Az biztos, ha ezek a változások életbe lépnek, sokaknak, lehet, neked is, számolnod kell. Feltéve, hogy nem akarsz évente több millió forintot kidobni az ablakon.

Mi ebben annyit tudunk neked segíteni, hogy blogunkon, és Facebook-oldalunkon is közzétesszünk majd minden, a témával kapcsolatos aktuális, és fontos információt. Ha a változások ismertek lesznek (=elfogadott törvények), kalkulátorokkal segítünk dönteni, hogyan érdemes majd tovább működnöd.

Készítettünk egy átfogó, kimondottan katás vállalkozások számára összeállított anyagot. Felhívjuk benne a figyelmet a várható változások hatásaira, ha azok ismertté válnak, akkor anyagunkat frissítjük.

Ha tetszett, amit olvastál, kérlek, oszd meg, vagy küldd el ismerősödnek, akinek szintén hasznos olvasmány lehet!

Iratkozz fel hírlevelünkre, hogy azonnal értesülj a téged is érintő változásokról!

Olvasd következő bejegyzéseinket is! Csatlakozz Facebook-oldalunkhoz, vagy lépj be Facebook-csoportunkba, hogy biztosan eljussanak hozzád!

Ha szívesebben nézel videókat, iratkozz fel Youtube csatornánkra: https://www.youtube.com/subscription_center?add_user=szianita